由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理炒股配资要求,不对您构成任何投资建议,投资有风险,请谨慎决策。

由证券之星根据公开信息整理,由算法生成(网信算备310104345710301240019号),与本站立场无关,如数据存在问题请联系我们。本文为数据整理,不对您构成任何投资建议,投资有风险,请谨慎决策。

汽车制造商的需求减弱更直接的反映在了大厂的规划里。

自 2021 年以来,汽车半导体行业表现出了强劲增长的态势。然而,“花无百日红”,最近汽车半导体市场却有了放缓的迹象。曾经一路高歌猛进的发展势头,如今似乎有所收敛。

湍急河流中突然出现的平缓水域,让人不禁深思其背后的缘由。

01

大厂信号灯:绿灯转黄

汽车制造商的需求减弱更直接的反映在了大厂的规划里。

台积电下调2024年汽车芯片需求预期,引发市场对汽车芯片前景的担忧。在经济环境不明朗的情况下,汽车销量必然走弱,汽车芯片渗透率提升带来的动能似乎已经减弱到无法持续正增长的地步。台积电首席执行官魏哲家在财报电话会议中表示终端应用的前景和 3 月前预期基本相同,不过此前预测全年汽车行业会增长,但现在预测会下降。出现上述预测的主要原因是成熟工艺应用和汽车需求的复苏速度放缓。

八寸晶圆代工厂高塔半导体也提出相同看法,虽然高塔财报优于分析师预期,并预期下半年复苏,不过高塔半导体CEO Russell Ellwanger 表示,市场整体需求下滑,尤其是对于电源管理和车用芯片的需求显著下降。

高塔半导体首季财报营收较去年同期下降8% 至3.2724 亿美元,但超过分析师预期的3.2452 亿美元;每股收益为0.46 美元,超过分析师预期的0.39 美元。

高塔半导体预估今年第二季收入为3.5 亿美元,上下浮动范围为5%,与分析师预期的3.3484 亿美元相比接近。高塔预计第二季度将实现超过7% 的季增长,并在下半年实现显著增长。

Russell Ellwanger 指出,以色列和巴勒斯坦哈马斯武装分子之间的冲突对Tower 的运营没有实质性影响。而全球不确定性则导致的消费者购买行为疲软,市场整体下滑,尤其是对于电源管理和汽车芯片的需求显著下降。

不过,Russell Ellwanger 也表示,尽管目前汽车销售放缓和数据中心因过度囤货而减少芯片购买,但对于第一季度之后的其余领域恢复成长乐观。高塔半导体并在4Q23 财报中公布,将其6 吋Fab 1 生产整合到8 吋Fab 2 当中,并逐步淘汰某些低获利产品。

英飞凌报告称,2022 年和 2023 年初增长强劲,但在 2023 年第二季度达到顶峰,此后一直在下降。2024财年第二季度业绩(对应2024年1-3月)保持稳健,主要目标市场需求长期疲软,公司下调了2024财年的营收增长预期,并启动了加强自身竞争力的计划。今年2月,英飞凌股价均下滑了10%左右,另一家头部厂商Wolfspeed下滑了30%。股价下滑的逻辑是,汽车芯片正从供不应求变为供给过剩。

2023年前三季度,头部汽车芯片公司意法半导体、恩智浦存货周转天数分别较2022年同期增加了15.2天,37.3天。如果与芯片短缺前的2020年同期相比,两者的存货周转天数依然增加了0.5天,28.5天。

从汽车行业整体行情来看,数据表现也低于行业预期。比如,2024年第一季度全球汽车产量略有下滑,同比下降约1%。其中,欧洲市场更是同比下降3%。好在北美、中国市场稳住阵脚,同比小幅上涨1%和4%。

不过,相比于早几年的高增速红利,英飞凌主力汽车业务之一的功率半导体(IGBT、SiC)产品线,也受到了新能源细分市场增速放缓的冲击。同时,市场供过于求,同行竞争白热化,也进一步加剧行情波动。

官方数据显示,今年第一季度,中国市场新能源汽车产销累计完成211.5万辆和209万辆,同比分别增长28.2%和31.8%;相比而言,2023年新能源产销量分别同比增长35.8%和37.9%。

其中,以英飞凌主要的中国汽车客户之一比亚迪为例,今年一季度,比亚迪新能源汽车销量累计达到62.63万辆,同比增长13.44%;而上年同期增速则是高达92.81%。

中国本土功率半导体头部供应商斯达半导,2023年公司实现营收同比增长35.39%,其中,汽车业务更是实现同比增长48.09%;而今年一季度,营收同比增速大幅下滑至3.17%,同时,毛利率则由于行业供需变化出现回调,带来利润承压。

而作为全球主要的汽车功率半导体供应商安森美,在去年四季度更是宣布,受汽车市场变化及未来业绩预期的影响,决定裁员约900人。公司仍预计电动汽车需求将增长,但速度会放缓,这样的判断,几乎成为行业的共识。

意法半导体公司在最新发布的2024年第一季度财报中显示,由于汽车半导体市场的需求减弱及消费电子产品的需求萎缩,公司不得不下调了全年的营收预期。

根据意法半导体发布的数据,第一季度净营收为34.65亿美元,相比去年同期下降了18.4%,与上个季度相比,下降了19.1%。毛利为14.44亿美元,同比减少31.6%,环比减少26%,毛利率为41.7%。净利润方面,公司录得5.13亿美元,较去年同期大幅缩水50.9%,较上季度减少52.4%。

02

数据见真知

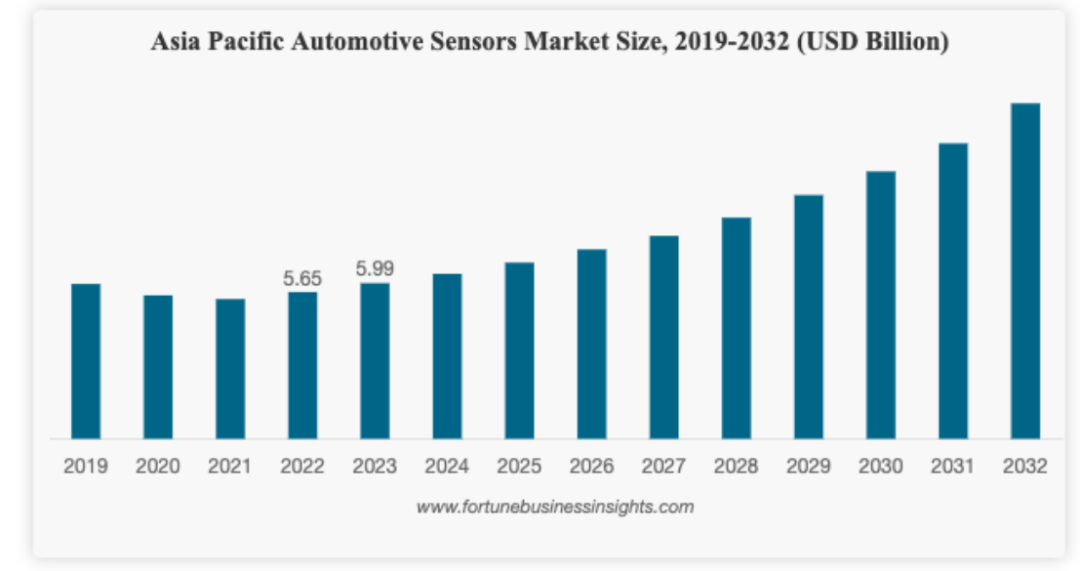

不同类型半导体产品(如传感器、处理器、驾驶辅助系统等)的市场表现。

从意法半导体的财报来看,模拟器件、MEMS和传感器部门的收入同比下滑了13.1%。这似乎不是个例。

除了传感器,ADAS厂Mobileye预警,股价大跌24%创一年新低。Mobileye预估,2024会计年度调整后营业利润将介于2.7亿至3.6亿美元(中间值3.15亿美元),较2023会计年度初估调整后营业利润(6.87亿至6.93亿美元,中间值6.9亿美元)下跌54.4%。

慧甚(FactSet)汇集整理市场共识值,分析师预期Mobileye 2024会计年度营收将年增23%,营业利润达7.52亿美元。分析师预期Mobileye 2024会计年度营收达25.8亿美元。

Mobileye指受一线客户库存过剩影响,2024会计年度第一季营收预估将较2023年第一季4.58亿美元缩减约50%,2024年第二至四季总营收与2023年同期相比介于持平至个位数中段增幅之间,客户库存今年底回到正常水准。

03

放缓的原因

尽管汽车产量增长放缓,但汽车半导体市场的增长是由每辆汽车半导体含量的增加推动的。增长的两个关键驱动因素是电动汽车(EV)和驾驶员辅助系统。电动汽车,包括电池电动汽车(BEV)和插电式混合动力汽车(PHEV),具有比其它车辆更高的半导体含量,从而推动了汽车半导体市场的增长。电动汽车在过去几年中发展迅速。Autovista24 估计2022 年电动汽车销量增长54%,2023年增长35%。然而,预计未来6年的增长将放缓至17%~22%的区间。

驾驶辅助系统也是半导体产品的关键驱动力。驾驶辅助系统的最终目标是自动驾驶汽车或完全自动驾驶。然而,自动驾驶汽车距离普及还有几年的时间。麦肯锡公司估计,到2030年,12%的乘用车将安装全自动驾驶技术(L4级技术)。到2035年,这一比例可能达到37%。S&P Global Mobility则更为悲观,预计到2035年,只有6%的轻型汽车将安装4级自动驾驶。因此,自动驾驶汽车对半导体市场的影响在未来几年内不太可能具有重大意义。

在2021年疫情强劲复苏增长26%之后,过去两年整体半导体市场一直疲软。根据 WSTS 的数据,半导体市场在2022年仅增长3.3%,在2023年下降 8.2%。WSTS在2024年5月的预测是 2024和2025年的强劲增长分别为 16.0% 和 12.5%。正如我们在 2023 年 3 月的时事通讯中所说,在过去两年中,汽车一直是半导体市场的唯一亮点。IDC 估计,汽车半导体在 2022 年增长 17%,在2023年增长10%。IDC在2004年5月的预测称,未来三年汽车半导体市场的增长将放缓至5% ~7%的区间。

目前,已经有企业公开承认汽车芯片过剩,Mobileye提到,EyeQ高级驾驶辅助芯片供应过剩,库存高达600万至700万片。此外,瑞萨、安森美等部分汽车芯片厂,也已经开始削减芯片测试订单。

汽车芯片过剩,短期是因为供需错配。以前汽车生产商大多奉行零库存理念,所有零部件只预留一个“安全库存”,以提高整体周转效率。但新能源车市场爆发后,芯片需求激增,车企开始提高芯片库存,疯狂备货。

这也刺激了汽车芯片的扩产炒股配资要求,2021年英飞凌、意法半导体等主流汽车芯片厂开始投资新晶圆产线。这些新产线的产能投产大致需要1-1.5年时间,也就是大约在2023年前后开始释放产能。而产能释放的时间正好撞上汽车厂商芯片库存累计到高位,开始去库存。汽车芯片公司OnSemi在2023年三季度电话会议上提到,欧洲Tier 1客户正在处理芯片库存。